Meios de Pagamento na NF-e/NFC-e: nova obrigatoriedade da SEFAZ‑CE

Fabio Nunes • 19 de julho de 2025

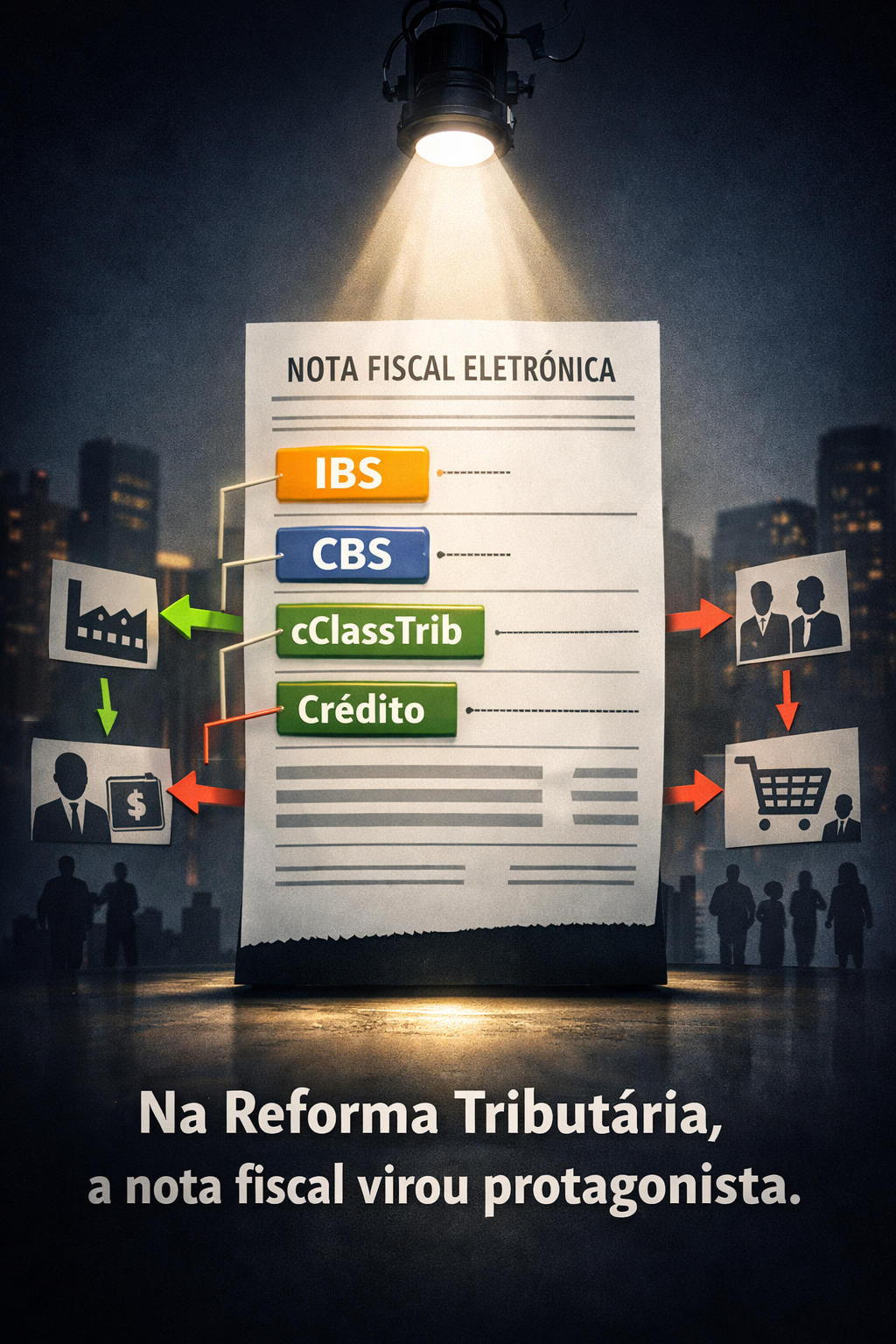

Resumo da Instrução Normativa SEFAZ‑CE nº 87/2025

A SEFAZ do Ceará publicou a Instrução Normativa nº 87, de 9 de julho de 2025, que estabelece a obrigatoriedade da

integração dos meios de pagamento eletrônicos (PIX, cartões, boletos e outros) com a Nota Fiscal Eletrônica (NF-e) e a Nota Fiscal do Consumidor Eletrônica (NFC-e) no Estado.

Principais pontos da norma:

- Integração obrigatória a partir de outubro de 2025

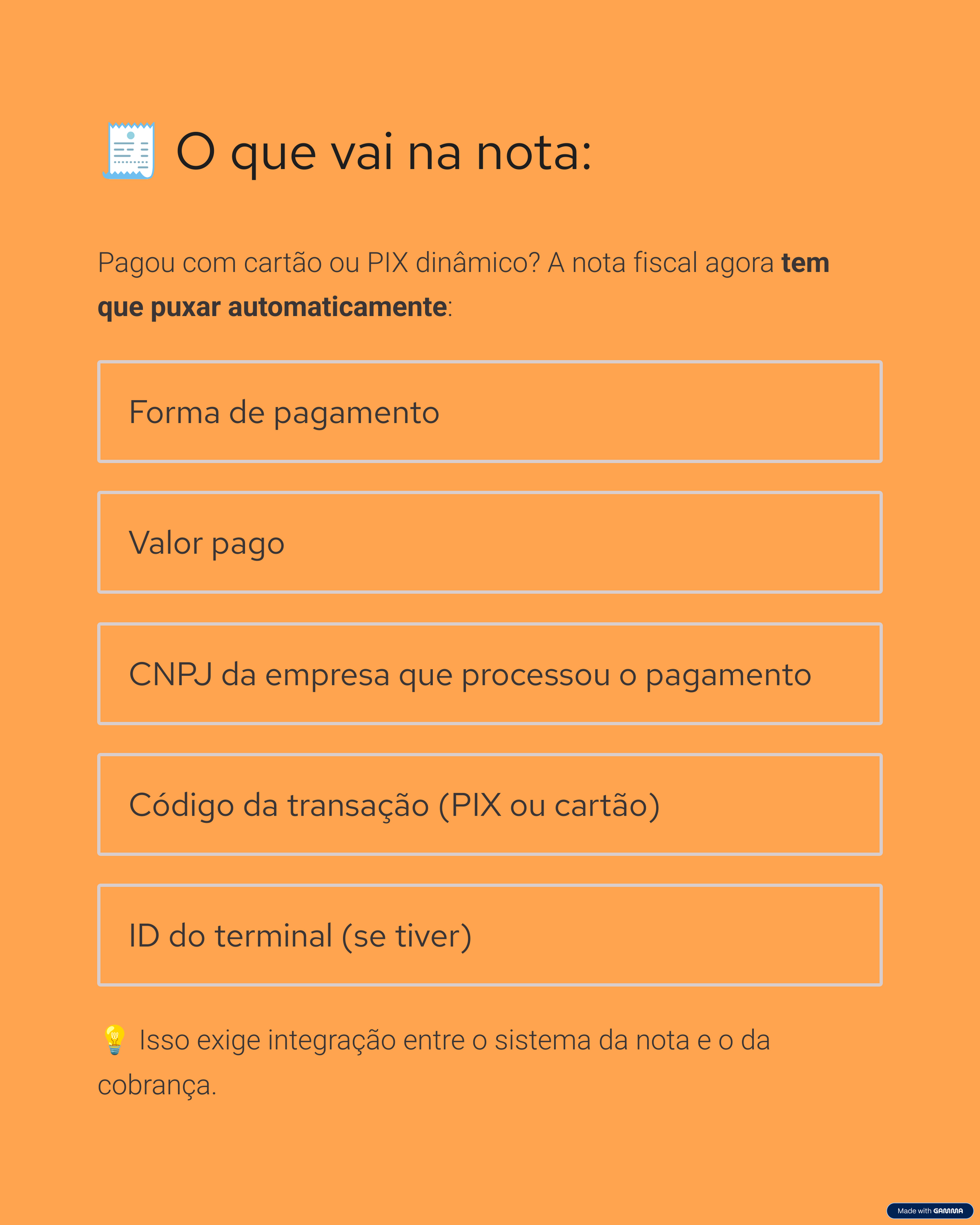

Todas as vendas pagas com meios eletrônicos deverão, obrigatoriamente, ter essas informações vinculadas à nota fiscal no momento da emissão, como: CNPJ da instituição de pagamento, tipo de meio de pagamento, valor, número da autorização e terminal utilizado. - Casos em que a regra não se aplica

A obrigatoriedade não se aplica a:

- Transações com PIX estático

- Microempreendedores Individuais (MEI)

- Vendas realizadas por marketplaces

- Entregas via delivery com pagamento no ato

- Notas fiscais emitidas por meio do aplicativo “Nota Fiscal Fácil”

Atenção: nesses casos, continua sendo obrigatória a emissão de nota fiscal, mesmo sem a exigência da integração automática.

- Pagamentos antecipados

Quando o pagamento for feito antes da entrega da mercadoria, será necessário emitir uma NF-e no momento do recebimento como "fatura" e uma nova nota na entrega dos produtos, com os dados referenciados e a correta apuração dos tributos. - Falhas na integração

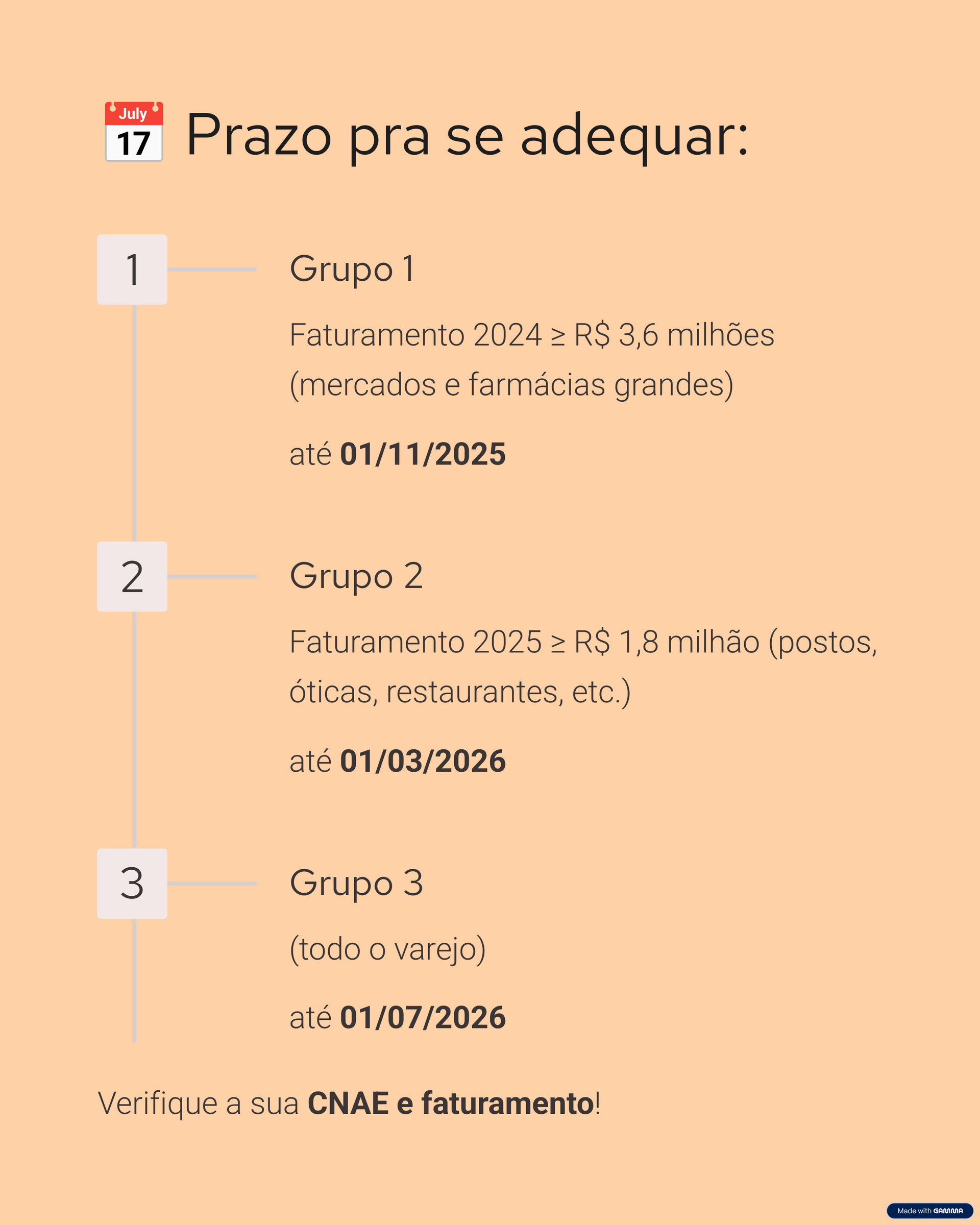

Caso o sistema de integração automática não funcione, o contribuinte deverá informar os dados de pagamento manualmente por meio do evento ECONF, conforme regulamentação técnica da Receita. - Cronograma de implantação

A obrigatoriedade será implantada gradualmente, com base na atividade econômica e no porte da empresa, de acordo com os prazos definidos no Anexo Único da Instrução Normativa. - Penalidades

O descumprimento das exigências poderá gerar penalidades previstas na legislação tributária estadual, como multas e outras sanções.

Quem já passou pelo McDonald’s nos últimos meses talvez tenha notado uma mudança discreta no cardápio. O famoso “sorvete” simplesmente sumiu — e, no lugar dele, surgiu uma “sobremesa láctea”. A pergunta que não quer calar: por quê? O que mudou, afinal? Aparentemente, nada. O produto que chega na sua casquinha, no copinho ou no sundae tem a mesma textura, o mesmo jeitão, o mesmo maquinário. O sabor? Para muita gente, também segue igual (mas tem quem diga que não...). No papel, porém, mudou tudo — e mudou para melhor (pelo menos para o McDonald’s). A jogada por trás do balcão O segredo está na classificação fiscal . No Brasil, a maneira como você “batiza” e classifica um produto muda completamente o valor dos impostos a pagar. Veja a diferença de tributação: Sorvete Tributação cheia, tratado como produto supérfluo. Aproximadamente 38,97% de impostos sobre o preço final. Sobremesa láctea Classificada como produto de cesta básica (essencial). Impostos caem para cerca de 11,78% . Em resumo: A troca de nome fez o McDonald’s economizar mais de 27 pontos percentuais só em impostos. Mas e a composição? Mudou ou não? Oficialmente, o McDonald’s diz que nada mudou na fórmula . A versão oficial é clara: “A receita é a mesma, o padrão de qualidade é mantido, apenas o nome foi alterado por questões fiscais.” Por outro lado, muitos clientes relatam que: A sobremesa parece “mais aguada” Derrete mais rápido do que antigamente A cremosidade diminuiu É o suficiente para levantar a dúvida: será que mexeram sim, nem que seja um detalhe, só para fechar direitinho com a nova categoria fiscal? Ou será que o produto já era tão parecido com uma bebida láctea, que bastou uma mudança no rótulo e na papelada? Planejamento tributário: gênio ou polêmica? O caso do McDonald’s escancara a importância (e a polêmica) do planejamento tributário no Brasil: Não é sonegação. Não é ilegalidade. É usar a complexidade da lei para pagar o menor imposto possível — dentro das regras do jogo. O “manicômio tributário brasileiro” permite que, mudando um nome e uma classificação, uma empresa economize milhões todos os anos, sem mexer (ou quase não mexer) no produto. Vantagens de um bom planejamento tributário Aumento de margem de lucro : com menos impostos, sobra mais para a empresa investir e crescer. Competitividade : preços mais atraentes para o consumidor. Sobrevivência : num país onde tributo pesa demais, quem não planeja está sempre um passo atrás. Segurança : desde que tudo esteja dentro da lei e da classificação permitida, não há risco de autuação. O outro lado: e se o fisco bater na porta? Vale lembrar: A lei diz que a classificação deve seguir a essência do produto . Se for constatado que a sobremesa é, de fato, “sorvete” disfarçado, a Receita pode autuar, cobrar impostos retroativos, aplicar multas e gerar dor de cabeça para o negócio. Ou seja: Se a mudança foi só de nome, pode virar dor de cabeça. Se o produto realmente se encaixa na nova classificação, é planejamento tributário legítimo. O consumidor percebe? Para muitos, não mudou nada. Para outros, aquela nostalgia da casquinha “igual de antigamente” parece ter ficado para trás. Mas a verdade é que, gostando ou não, o movimento mostra um ponto central: No Brasil, quem não faz planejamento tributário, paga para o governo brincar com a margem de lucro do seu negócio. Fica o convite para a reflexão: Você já pensou em como seu produto está classificado? Já olhou para o seu negócio com o olhar de quem quer pagar o mínimo possível, de forma correta e estratégica? No jogo dos impostos, nem sempre ganha quem vende mais, mas quem entende melhor as regras. E, se até o McDonald’s joga esse jogo com maestria, por que não aprender com os grandes? Visite meu Substack, lá podemos nos aprofundar em assuntos que interessam sua empresa: https://substack.com/@everardocontador